今月に入って国税庁が意見公募したサラリーマンの副業に関する内容が世間を騒がしているとのことなので、今回はサラリーマンの副業に関する税制について私見を少々述べたいと思います。

まず、問題になっている意見公募(パブリックコメント)の内容ですが…

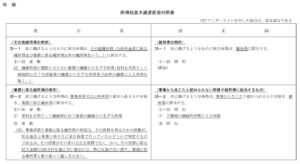

「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)の概要

1 改正の背景

国税庁においては、シェアリングエコノミー等の「新分野の経済活動に係る所得」や「副業に係る所得」について、適正申告をしていただくための環境づくりに努めているところ、これらの所得については、所得区分の判定が難しいといった課題がありました。

2 改正案の概要

上記の課題に対応するため、所得税基本通達を次のとおり改正し、雑所得の範囲の明確化をします。

(1)その他雑所得の範囲の明確化

その他雑所得(公的年金等に係る雑所得及び業務に係る雑所得以外の雑所得をいいます。)の範囲に、譲渡所得の基因とならない資産の譲渡から生ずる所得(営利を目的として継続的に行う当該資産の譲渡から生ずる所得及び山林の譲渡による所得を除きます。)が含まれることを明確化します。

(2)業務に係る雑所得の範囲の明確化

業務に係る雑所得の範囲に、営利を目的として継続的に行う資産の譲渡から生ずる所得が含まれることを明確化します。

また、事業所得と業務に係る雑所得の判定について、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定すること、その所得がその者の主たる所得でなく、かつ、その所得に係る収入金額が300万円を超えない場合には、特に反証がない限り、業務に係る雑所得と取り扱うこととします。

3 適用時期

改正後の所得税基本通達の取扱いは、令和4年分以後の所得税について適用します。

4 新旧対照表

所得税基本通達35-1及び35-2の新旧対照表は、別紙のとおりです

別紙:所得税基本通達35-1及び35-2の新旧対照表(クリックで拡大)

とまぁ、堅苦しく書かれていますが、つまりは…

年間収入300万円以下のサラリーマンの副業は雑所得です!

ということのようです。

事業所得ではなく雑所得になることによって、副業が赤字になった場合でも本業のサラリーマンとしての給与所得との損益通算が出来なくなったり、青色申告特別控除の適用が無くなったりと、税制の優遇が受けられなくなることから、

増税だ!

弱い者いじめだ!

と、ネットニュースなどで煽り記事が散見されま。

しかし…

冷静に考えて、損益通算を目的として赤字副業はそもそも脱税行為ですし、年間収入300万円以下程度の副業であれば、青色申告特別控除の適用が無くても大した増税にはなりません。

また、今回の「300万円以下は雑所得」になる要件の中に「特に反証がない限り」という文言が入っているので、自分自身が事業所得だと言えるのであれば反証を出せば良いのです。

あくまでも私の私見ですが…

節税!節税!と大騒ぎしている労力を、収入を増やす努力に充てることで、資金面はもちろんのこと、心も裕福になると思います。

例えば、100という所得に対して30%の税金が発生しているとします。

この税率を、あの手この手で25%にした場合、手取りが70から75に増えます。

一方、100の所得を努力の末に110に増やすことができれば、税率は30%のままでも手取りは77になります。

どちらが正解という訳ではありませんが、私なら後者を推奨します。

-.jpg)