儲けに対して課税される「法人税」は、何となく経営者の方がイメージした通りの金額(儲かった年度は多く、儲からなかった年度は少ない)を納付することになりますが、「消費税」に関しては、決算が終わって税理士から納税額を知らされたとき、

えっ!こんなに払うの!?

と感じるときもあれば、

えっ!これだけで良いの!?

と感じるときもあるはずです。

特に中古車販売業の場合には、利益だけでなく在庫金額が消費税の納税額に影響を及ぼします。

皆様ご存じかと思いますが、車両仕入に係る「仕入原価(売上原価)」と「仕入税額控除」の基本的な考え方を改めて整理すると…

<法人税における仕入原価(売上原価)>

→車両が売れたときに初めて認識される

<消費税における仕入税額控除>

→車両仕入時に先行して認識される

となり、在庫が増えた年度は、消費税の納付額が減少することとなります。

言葉だけでは分かり辛いので、簡単な例を使って詳しく見ていきます。

まず前提条件は、

1.車両の仕入単価は1台100万円

2.期首在庫は1台

3.今期は3台を販売(売価は1台200万円)

の3つとして、当期仕入台数の違いによって、「売上原価」と「消費税納付額」の違いを比較していきます。

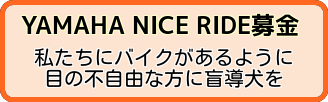

(1)3台仕入れて、3台販売した場合(在庫増減なし)

【売上原価 300万円、消費税納付額 30万円】

在庫増減が無いので、消費税の納付税額は「(売上600万円-仕入300万円)✕10%」と一致します。

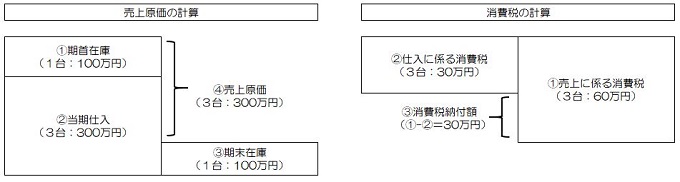

(2)4台仕入れて、3台販売した場合(在庫1台増加)

【売上原価 300万円、消費税納付額 20万円】

在庫が1台増えたので、仕入税額控除が先行し、(1)と比べると消費税の納付税額が減少しています。

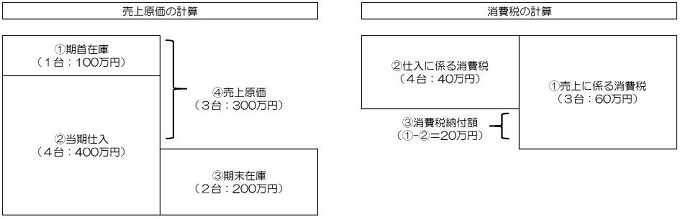

(3)8台仕入れて、3台販売した場合(在庫5台増加)

【売上原価 300万円、消費税納付額 △20万円】

極端な例ですが、ここまで在庫が増えると消費税は「納付」ではなく「還付」となります。

在庫の増加は消費税の節税と言えるのか??

在庫が増えると消費税の納付税額が少なくなることは前述のとおりですが、これは消費税が「節税」になったと言えるのでしょうか?

答えは「NO」です。

消費税という税金は、売上に伴ってお客様から「預かった消費税」から、仕入先や外注先に「支払った消費税」を控除した差額を間接的に納付しているだけなので、実際に税金を負担しているのは事業者ではなく、一般消費者(=車を買った人)となります。

よって、消費税に「節税」という概念は無く、在庫車の増減による納付額の変動は、単なる納付時期のズレ(今期納付するのか、翌期納付するのか)ということになります。

とはいえ、事業拡大で在庫を増やしている時期や、新店舗出店時など、消費税の納付税額が少なくなると資金的にもアリガタイことなので、ぜひ、在庫車と消費税納付税額の関係にも注目して頂ければと思います。

-.jpg)